ผลกำไรจากการซื้อ-ขายเพียงไม่กี่ครั้งคือสิ่งที่มีค่ามากกว่าที่เราคิด

พวกมันมักจะเป็นสิ่งที่กำหนดผลการลงทุนในภาพรวมของพวกเราเอาไว้

มันคือสิ่งที่คุณไม่ควรมองข้ามเป็นอันขาดครับ!

“ความผิดพลาดที่ยิ่งใหญ่ที่สุดอย่างหนึ่งของนักเก็งกำไรก็ คือการพลาดโอกาสในการทำกำไรก้อนใหญ่ไป นั่นก็เพราะผลกำไรกว่า 95% นั้นมักจะมาจากเพียง 5% ของจำนวนการซื้อขายทั้งหมดเท่านั้น”

Richard Dennis ผู้ให้กำเนิด Turtle Trader

กฎของ Pareto

ถึงแม้ว่าหลายคนคงจะเคยได้ยินถึงกฏ 80/20 ของ Pareto กันมาบ้างแล้ว

แต่ผมเชื่อว่ายังมีอีกหลายต่อหลายคนที่ไม่ได้ฉุกคิดถึงความเกี่ยวโยงระหว่าง

กฏข้อนี้กับหลักการเล่นหุ้นตามแนวโน้มแบบ Trend Following กันสักเท่าไรนัก

และนี่ก็คือเรื่องที่ผมอยากจะนำมาเล่าให้ฟังในบทความนี้

ท้าวความกลับไปเมื่อประมาณปี ค.ศ 1906

นักเศรษฐศาสตร์ชาวอิตาเลียนคนหนึ่งที่ชื่อว่า Vilfredo Pareto

ได้ค้นพบกฏบางอย่างของธรรมชาติและได้ตั้งข้อสังเกตเอาไว้ว่า “ร้อยละ 80

ของความมั่งคั่งในประเทศอิตาลีนั้นได้ถูกครอบครองโดยคนกลุ่มหนึ่งซึ่งคิด

เป็นเพียงร้อยละ 20 ของประชากรในประเทศอิตาลีเท่านั้น!”

และแน่นอนว่าสิ่งที่เขาได้ค้นพบนี้ได้กลายมาเป็นหลักการซึ่งถูกนำมาใช้กัน

อย่างกว้างขวางในเวลาต่อๆมา ซึ่งถึงแม้ว่าตัวเลข 80/20

ตรงนี้จะไม่ใช่เลขที่เป็นอัตราส่วนมหัศจรรย์แบบตรงเป๊ะในทุกๆกรณี

แต่มันก็ได้มีความสำคัญที่ทำให้เราได้เข้าใจถึงหลักการของ

“ความสำคัญจากสิ่งที่เป็นส่วนน้อย หรือ Vital Few Principle” นั่นเอง

กฏของ Pareto เกี่ยวข้องอย่างไรกับหลักการเล่นหุ้นแบบ Trend Following อย่างนั้นหรือ?

เมื่อเราลองพิจารณาถึงคำพูดของ Richard Dennis ผู้ที่ได้ฉายาว่าเป็น

Prince of The Pit และเป็นผู้ที่ให้กำเนิดกลุ่ม Turtle Trader ขึ้นมานั้น

คำตอบของมันคงจะเดาได้ไม่ยากนัก

นั่นก็เพราะเขาได้บอกใบ้ให้กับเราอย่างชัดเจนสุดๆแล้วว่า

ผลการซื้อขายไม่กี่ครั้งเท่านั้นคือสิ่งที่จะกลายเป็นตัวตัดสินถึงผลลัพท์

ของการลงทุนชนิดร่ำรวยแบบล้นฟ้ากับการเล่นหุ้นได้กำไร-ขาดทุนไปวันๆเลยที

เดียว!

และเพื่อที่จะทำให้ทุกๆคนได้เห็นภาพของมันได้อย่างชัดเจนยิ่งขึ้นนั้น

ในบทความนี้ผมจึงได้ทำการเก็บสถิติจากระบบการลงทุนแบบ Trend Following

ชนิดหนึ่งซึ่งก็คือระบบ Turtle System 2 (แบบ Simplify โดยไม่มีการ Pyramid

ซื้อหุ้นเพิ่ม) ในรูปแบบของค่า R-Multiple

ออกมาให้ดูกันถึงความเกี่ยวโยงของมันกับกฏของ Pareto

ออกมาแล้วทำการคำนวณคร่าวๆด้วย Excel

โดยในตารางที่เราจะได้เห็นกันต่อไปนั้นเป็นการเก็บสถิติจากผลการลงทุนกับ

หุ้นใน SET100 ตั้งแต่วันที่ 3/1/2001 – 29/12/2011 โดยได้รวมเอาค่า Com

ที่ 0.25% ต่อการซื้อขายเอาไว้เรียบร้อยแล้ว

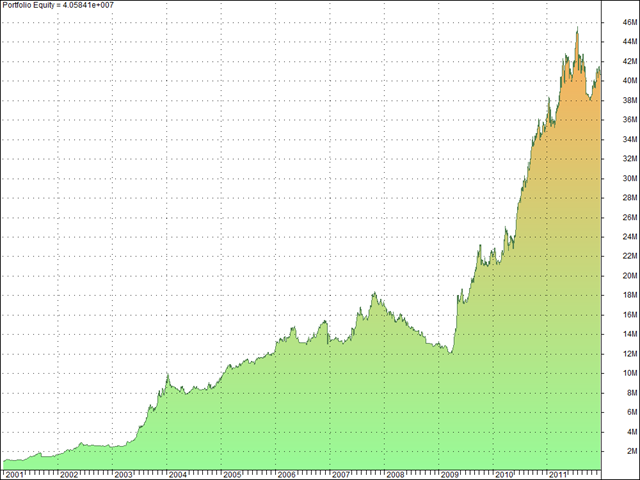

ภาพที่ 1 : Portfolio Equity ของระบบ

Turtle 2 Simplify ด้วยเงินทุนเริ่มต้น 1 ล้านบาท ทดสอบย้อนหลังกับหุ้นใน

SET100 ตั้งแต่ปี 2001 – 2011 โดยรวมค่าคอมมิสชั่นแล้ว

Note : การวัดผลกำไรจากการซื้อขายแต่ละครั้งในรูปแบบ R-Multiple คือการนำเอาผลกำไรที่ได้รับหารด้วยความเสี่ยงเริ่มต้นของการซื้อขายในครั้ง นั้น โดยที่ความเสี่ยงเริ่มต้นคิดจากราคาซื้อลบด้วยจุดตัดขาดทุนที่ตั้งเอาไว้ ซึ่งเขียนเป็นสมการได้ว่า

R-Multiple = Profit / Initial Riskโดยที่ Initial Risk = Entry Price – Stop Priceการวัดจาก R-Multiple จะมีข้อดีกว่าการวัดผลกำไร-ขาดทุนเป็นรูปแบบของจำนวนเงินหรือ % ร้อยละของเงินทุนเนื่องจากมันได้ทำให้ผลของกำไร-ขาดทุนนั้นอยู่ในหน่วยเดียว กัน มันจึงช่วยให้เราสามารถเปรียบเทียบผลการซื้อขายจากระบบที่ต่างกันหรือจาก ขนาดของพอร์ทโฟลิโอที่ต่างกันได้เป็นอย่างดี

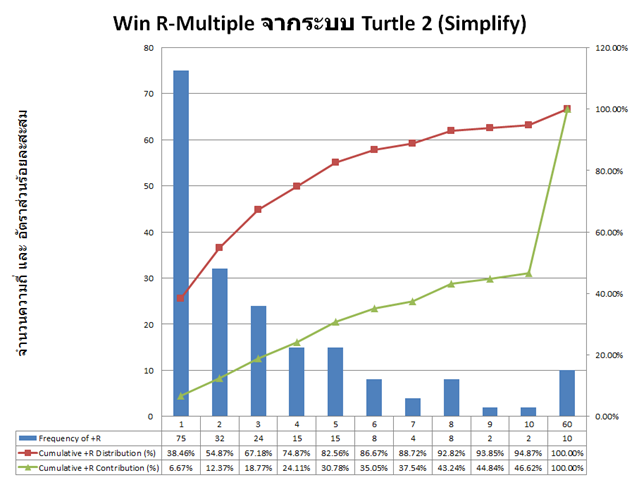

ภาพที่ 2 : Win R-Multiple จากระบบ

Turtle 2 (Simplify) แสดงให้เห็นถึงค่า +R Multiple จากการซื้อขายที่

“ได้กำไร” จากระบบ โดยที่แกน Y แนวตั้งด้านซ้ายแสดงให้เห็นถึงความถี่และแกน

Y ด้านขวาคืออัตราส่วนร้อยละจากจำนวนการซื้อขายที่เป็นกำไร +R ทั้งหมด

Frequency of +R -

แท่งแต่ละแท่งคือจำนวนความถี่ของค่า +R Multiple

ที่เกิดขึ้นแต่ละช่วงของค่า R เช่น ผลกำไรที่เกิดขึ้นตั้งแต่ช่วงค่า 0R ถึง

1R มีจำนวน 75 ครั้ง

Cumulative +R Distribution -

เส้นที่ลากต่อกันคือจำนวนความถี่สะสมของค่า +R Multiple

ที่เกิดขึ้นไล่ไปในแต่ละช่วง เช่น ผลกำไรที่เกิดขึ้นตั้งแต่ช่วง 0R ถึง 5R

คิดเป็น 82.67% ของจำนวน Win R-Multiple ที่เกิดขึ้นทั้งหมด

Cumulative +R Contribution – เส้น

ที่ลากต่อกันคือมูลค่าสะสมของค่า +R Multiple ที่เกิดขึ้นไล่ไปในแต่ละช่วง

เช่น ผลกำไรที่เกิดขึ้นตั้งแต่ช่วง 0R ถึง 5R คิดเป็นมูลค่า 30.78%

ของมูลค่าจาก Win R-Multiple ที่เกิดขึ้นทั้งหมด

กฎของ Pareto กับธรรมชาติของผลกำไรจากระบบ Trend Following

ตาราง Win R-Multiple

ได้บอกให้เราเห็นถึงความสำคัญของผลกำไรจากการซื้อขายไม่กี่ครั้งอย่างชัดเจน

มากๆ (ซึ่งเราไม่มีทางรู้ล่วงหน้าได้ว่ามันคือครั้งไหน)

จากภาพนั้นคุณจะเห็นได้อย่างชัดเจนว่ามูลค่าของผลกำไรกว่า 69.22%

นั้นเกิดขึ้นจากราวๆ 17.44% (5R ขึ้นไป) ของการซื้อขายที่ได้กำไรเท่านั้น!

และในทางกลับกันแล้วร้อยละ 82.56%

ของการซื้อขายที่ได้กำไรกลับคิดเป็นมูลค่าของกำไรทั้งหมดเพียงแค่ 30.78%

เท่านั้น (0R-5R) นอกจากนี้แล้ว มูลค่าของกำไรกว่า 53.38%

ของกำไรทั้งหมดจะเกิดขึ้นจากเพียง 5.13% ของการซื้อขายที่ได้กำไรเท่านั้น

สิ่งเหล่านี้กำลังตอกย้ำอะไรกับเราอย่างนั้นหรือครับ??

มันกำลังตอกย้ำให้เราจำเอาไว้ให้ดีว่าเราต้องกล้า Let Profits Run!! …

อย่ากลัวว่าจะรวยเกินไป และอย่าไปใส่ใจมากเกินไปหากว่าการ Let Profits Run

จะทำให้ผลกำไรที่เราเคยมีต้องหดหายลงไป นั่นเพราะกว่าร้อยละ 80

ของการซื้อขายที่ได้กำไรจากระบบ Trend Following

จะกลายเป็นเพียงกำไรก้อนเล็กๆตั้งแต่ 0R – 5R เท่านั้น

คุณต้องรู้ว่ามันคือเรื่องธรรมดา! และถ้าหากว่าคุณกลัวกำไรหดและรีบ Take

Profit อยู่บ่อยๆล่ะก็ คุณก็จะไม่มีวันได้ลิ้มรสชาติของผลกำไรตั้งแต่ 5R

ขึ้นไปเลยเพราะคุณได้ตัดโอกาสของคุณทิ้งไปเรียบร้อยแล้ว

และในทางกลับกันนั้น หากว่าคุณไม่ยอมตัดขาดทุนเสียแต่เนิ่นๆ แต่ดันไป

Let Loss Run ก็จะเป็นการเปิดโอกาสทำให้คุณต้องโดนการขาดทุนแบบ –5R

ขึ้นไปเข้าสักวันอย่างแน่นอน

ซึ่งนั่นย่อมหมายถึงความเสียหายของพอร์ทอย่างย่อยยับได้อย่างง่ายดาย

และมันก็คือเหตุผลของคนที่เจ๊งหุ้นส่วนใหญ่นั่นเอง

ลักษณะของค่า R-Multiple จากระบบการลงุทุนแบบ Trend Following

ในคราวนี้เราลองมาดูถึงลักษณะซึ่งของค่า R-Multiple

ซึ่งเป็นเหมือนลายเซ็นของระบบการลงทุนแบบ Trend Following กันดูบ้าง

ซึ่งเมื่อคุณได้เห็นถึงค่า R-Multiple ในรูปแบบเฉพาะของมันแล้ว

ผมเชื่อว่ามันก็น่าจะทำให้ได้เข้าใจว่าทำไมวินัยของการ Cut Losses Short,

Let Profits Run และการ Take Every Trades

จึงได้สำคัญนักที่จะสร้างผลกำไรในระยะยาวขึ้นมาได้

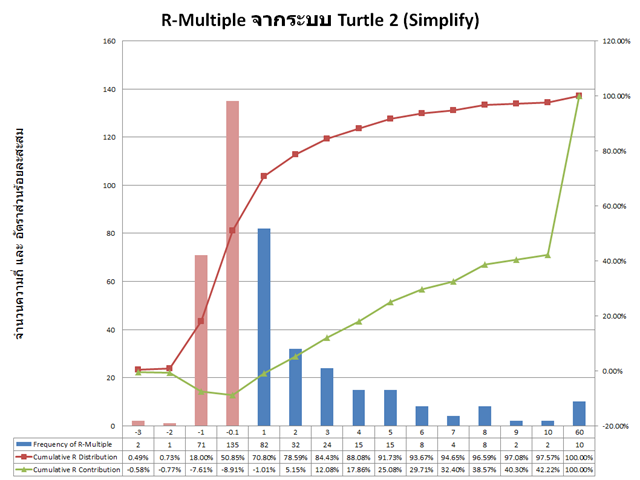

ภาพที่ 3 : R-Multiple

ที่เกิดขึ้นทั้งหมดจากระบบ Turtle 2 (Simplify) โดยที่แกน Y

แนวตั้งด้านซ้ายแสดงให้เห็นถึงความถี่และแกน Y

ด้านขวาคืออัตราส่วนร้อยละจากจำนวนการซื้อขายทั้งหมด

Frequency of R-Multiple -

แท่งแต่ละแท่งคือจำนวนความถี่ของค่า R-Multiple

ที่เกิดขึ้นแต่ละช่วงของค่า R โดยแท่งแดงแสดงถึงผลขาดทุน –R

และแท่งน้ำเงินคือผลกำไร +R เช่น ผลขาดทุนที่เกิดขึ้นตั้งแต่ช่วงค่า -3R

ถึง -2R มีจำนวน 2 ครั้ง

Cumulative R Distribution -

คือจำนวนความถี่สะสมของค่า R-Multiple ที่เกิดขึ้นไล่ไปในแต่ละช่วง เช่น

ค่า R ที่เกิดขึ้นตั้งแต่ช่วง -3R ถึง 2R คิดเป็น 78.59% ของจำนวน

R-Multiple ที่เกิดขึ้นทั้งหมด

Cumulative R Contribution - คือ

มูลค่าสะสมของค่า R Multiple ที่เกิดขึ้นไล่ไปในแต่ละช่วง เช่น ผลกำไร

“สุทธิ” ที่เกิดขึ้นตั้งแต่ช่วง -3R ถึง 2R คิดเป็นมูลค่า 5.15%

ของมูลค่าสุทธิจากค่า R-Multiple ที่เกิดขึ้นทั้งหมด

Pareto Effect และกลไกของระบบการลงทุนแบบ Trend Following

ใช่แล้วครับ! สิ่งที่คุณเห็นจากค่า R-Multiple

ที่เกิดขึ้นในช่วงระยะต่างๆนั้นคือกลไกที่ทำให้ระบบการลงทุนแบบ Trend

Following มีค่ากำไรคาดหวังหรือ Expectancy ที่เป็นบวกในระยะยาวนั่นเอง

จากภาพที่ 3

นั้นคุณจะเห็นได้ว่าถึงแม้ว่าจำนวนการขาดทุนทั้งหมดจะคิดเป็นร้อยละ 50.85%

แต่เมื่อสังเกตุให้ดีเราจะพบว่าผลการขาดทุนของระบบที่แย่กว่า –2R

นั้นคิดเป็นเพียงร้อยละ 0.73% ของผลการซื้อขายทั้งหมดเท่านั้น การ Cut

Losses อย่างรวดเร็วของระบบ Trend Following จึงเปรียบเสมือน SAFE-T-CUT

ที่จะทำให้เราไม่โดน Pareto Effect ในเชิงลบออกไปได้นั่นเอง

มันคือกลไกที่จะทำให้เราไม่ต้องหมดตัวไปอย่างรวดเร็ว ในทางกลับกันนั้นการ

Let Profits Run

ก็จะเป็นตัวช่วยให้เราสามารถหักลบกลบหนี้การขาดทุนที่เกิดขึ้นทั้งหมดได้

อย่างไม่ยากเย็นนัก

ซึ่งในประเด็นนี้เราจะเห็นได้ว่าจำนวนการซื้อขายกว่าร้อยละ 78.59%

จะหมดไปกับการทำให้ระบบมีกำไรสุทธิเป็นบวกได้เท่านั้น ผลกำไรที่มากกว่า +2R

ขึ้นไปซึ่งเป็นผลจากการที่คุณอึดและกล้าพอที่จะ Let Profits Run

จึงกลายเป็นผลการซื้อขายในส่วนน้อยที่สำคัญมากๆ (Vital Few)

ที่จะทำให้คุณได้เสพสุขกับความมั่งคั่งจากการใช้ระบบการลงทุนแบบ Trend

Following จริงๆ

นอกจากนี้แล้วเมื่อมองในมุมกลับคุณก็ยังจะพบว่ามูลค่าของผลกำไรสุทธิทั้งหมด

กว่า 82.14% นั้นจะมาจากเพียงกำไร +4R ขึ้นไปหรือคิดเป็นร้อยละ 11.92%

เท่านั้น! นี่จึงทำให้คำกล่าวของ Richard Dennis

ในเบื้องต้นไม่ใช่สิ่งที่เกินเลยจากความจริงไปสักเท่าไหร่นัก

อ่านมาถึงตรงนี้หลายๆคนคงเริ่มที่จะมองเห็นถึง Anatomy of Trend

Following และ Pareto Effect กันบ้างในระดับหนึ่งแล้วนะครับ อย่างไรก็ตาม

การที่ Pareto Effect

จะเกิดขึ้นมากับเราได้นั้นยังคงมีตัวแปรที่สำคัญอย่างยิ่งยวดอย่างหนึ่ง

นั่นก็คือ …

เมื่อคุณได้ศึกษาหรือทดสอบระบบการลงทุนของคุณจนมั่นใจได้ในระดับหนึ่งแล้ว

ว่าในระยะยาวมันจะให้กำไรคาดหวังที่เป็นบวกออกมาได้

คุณต้องมีวินัยและกล้าที่จะทำตามระบบในทุกๆครั้งที่เกิดสัญญาณขึ้นโดยไม่มี

ข้อแม้ …

ไม่ว่าจะเป็นการขายทิ้งหรือเป็นการซื้อหุ้นที่ดูสูงและน่ากลัวแค่ไหนก็ตาม

เรื่องที่ว่ามานี้เป็นสิ่งที่พูดง่ายแต่ทำยาก

และผมเชื่อว่าหลายๆคนรวมถึงผมเองก็คงต้องเคยได้ตัดสินใจผิดพลาดจากการมีคติ

กับสัญญาณในการเข้าซื้อหุ้นที่เกิดขึ้นกันมาบ้างไม่มากก็น้อย

แต่ความผิดพลาดตรงนี้เป็นสิ่งที่แก้ไขได้ด้วย Mindset ,การฝึกจิตใจ

และความเข้าใจที่มีต่อระบบการลงทุนของเรา

หวังว่าบทความชิ้นนี้จะทำให้เพื่อนๆที่ได้อ่านเห็นถึงความสำคัญของ

“สิ่งที่เป็นส่วนน้อยซึ่งมีผลกระทบอย่างยิ่งใหญ่” และ Pareto Effect

ในการเล่นหุ้นกันขึ้นอีกพอสมควร

แล้วเดี๋ยวบทความหน้าจะหาเรื่องสนุกๆมาเขียนใหม่ครับ